中物联钢铁物流专业委员会

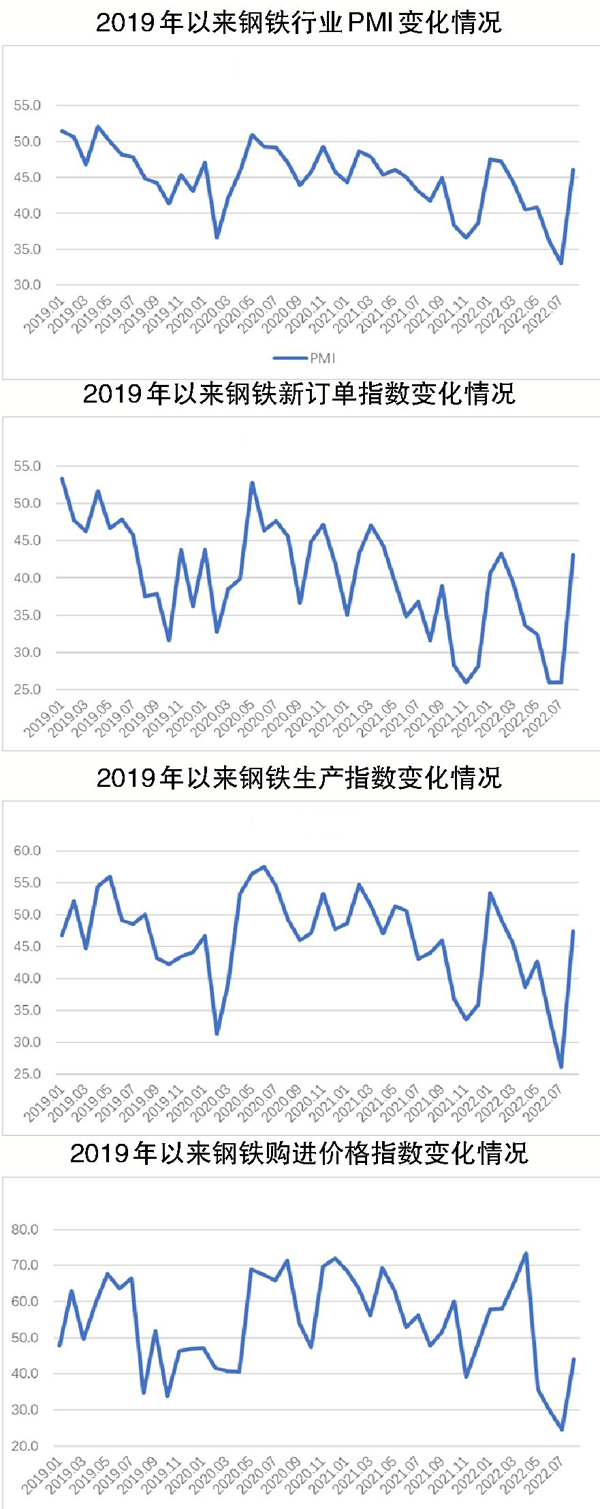

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2022年8月份为46.1%,环比回升13.1个百分点,显示钢铁市场连续收紧态势有所放缓,行业运行有所恢复。从分项指数变化来看,市场需求下行趋势有所放缓,钢厂生产有所恢复,但供需两端仍保持偏弱格局,钢材价格小幅回升,原材料价格止跌反弹。预计9月份,钢材需求继续改善,但改善空间或将有限,钢厂生产保持回升,钢材价格或将小幅震荡。

8月份,国内钢市需求下行趋势有所放缓,但整体仍偏弱运行。一方面,8月份稳经济政策稳步推进,钢材市场运行环境有所改善,但多地高温天气、新冠肺炎疫情多点散发及电力紧张等因素对下游需求释放有所抑制;另一方面,作为主要用钢大户的房地产行业面临较大压力,对钢材需求的支撑趋于弱化。1月—7月份,房地产开发投资同比下降6.4%,房屋新开工面积下降36.1%。7月份房地产开发景气指数为95.26,降至今年初以来的最低点。虽然近期国内多地出台放松限购政策,但对房地产市场提振作用相对有限,购房者信心不足,这大大减弱了建筑钢材需求的支撑作用。8月份新订单指数为43.1%,较7月份上升17.2个百分点,指数虽明显回升,但仍位于44%以下的较低水平,当前需求仍有所不足。终端销售情况也不乐观,从监测到的沪市终端线螺采购数据来看,8月份上海终端采购环比回升27.4%,但回升比率高的一个重要原因是前期基数过低,实际需求恢复有限,采购量低于往年同期水平。

8月份,钢厂生产有所恢复,产量止跌回稳。一方面,多地高炉检修陆续完工,停产高炉也得以使用;另一方面,在前期产量、原材料价格大幅下降后,钢厂利润有所恢复,企业生产意愿有所复苏。8月份,生产指数为47.4%,环比上升21.3个百分点。据钢协统计,截至8月中旬,全国粗钢日产量为273.29万吨,环比增长4.04%;生铁日产量为237.63万吨,环比增长4.51%;钢材日产量为367.68万吨,环比增长7.29%。生产恢复也带动原材料采购的回升,8月份,采购量指数为43.7%,环比上升16.9个百分点。但值得关注的是,由于需求表现偏弱,钢材市场供应恢复也比较谨慎,整体处于供需双弱格局。

钢铁供需连续下降势头在8月份有所缓解,钢价也结束了连续数月的震荡下行态势,有了小幅反弹。上海螺纹钢价格指数显示,8月1日螺纹钢价格为4105元/吨,较7月29日价格上升超过110元/吨,之后价格虽持续小幅震荡,但一直运行在4000元/吨之上;至8月25日,价格为4100元/吨,较7月份最低点反弹超300元/吨,8月份钢材均价较7月份上升达118元/吨。

原材料价格呈现止跌反弹趋势。7月份原材料价格大幅下降,进入8月份以来,一是钢企生产回升带动原材料采购增加,对原材料价格支撑作用有所强化;二是8月份处于美联储加息的空档期,大宗商品受地缘政治等因素影响,价格有所反弹;三是钢材价格小幅回升,对原材料价格有所带动。综合来看,原材料价格呈现止跌反弹趋势,8月份,购进价格指数为44%,环比上升19.4个百分点,结束连续3个月环比下降态势。从钢厂反映情况来看,8月份,由于原料端价格全线反弹,各品种炼钢成本均有所上升,但从购进价格指数水平来看,炼钢成本仍在企业承受范围之内。

9月份,钢材市场需求或继续改善。随着各地气温逐步下降,影响施工的因素趋于减少,前期持续受到抑制的需求有望出现一定程度的释放。在各地政府继续落实稳经济政策的带动下,基建项目将加快落地,汽车产销将继续恢复,海运向好发展也带动船舶产业加快增长,房地产虽仍面临较大压力,但随着下半年“保交房”政策及专项资金的陆续投放,房地产市场在低位或迎来一定支撑。

综合来看,9月份钢材需求有望继续改善。但也要看到,目前我国实体经济面临的压力较大,尤其钢铁产业链供需矛盾仍然较为突出,且目前的货币投放针对性还有缩减,因此,短期内钢铁市场实质性改善空间有限,或将继续处于偏弱格局。

钢厂生产保持回升。9月份,在需求有望继续恢复的情况下,企业生产也有上升动力。据统计,前8个月钢材产量较去年同期有所下降,因此政策端对生产限制力度较弱,在当前炼钢仍有利润的情况下,钢厂生产或稳中有升。钢厂对后市预期也有所上升,8月份生产经营活动预期指数为55.7%,较7月份上升7.1个百分点,在连续4个月运行在50%以下后重回扩张区间。

钢材价格小幅震荡。在供给端和生产端均有所回升的情况下,钢材价格或将有所支撑,但由于国际通胀情况并未得到明显缓解,9月份美联储可能继续加息,且加息力度仍然较大,对于全球大宗产品市场将有一定影响,资金避险情绪较浓,大宗商品价格承压,钢价难有明显反弹,预计仍将呈现震荡态势。

《中国冶金报》(2022年09月07日 07版七版)