袁伟杰

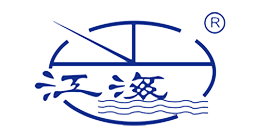

2014年8月8日,我国铁合金品种系列中规模较大的两类——硅铁、锰硅合金期货在郑州商品交易所(以下简称郑商所)上市交易。经过不断完善和发展,目前铁合金期货运行平稳,持仓规模稳步扩大,期货价格与现货价格走势高度吻合,价格发现能力日益增强。目前,铁合金期货市场已成为产业企业管理风险的重要平台。

一、持仓规模稳步扩大,结构持续优化

(一)绝对持仓规模显著扩大,锰硅期货连续5年增长。

近几年硅铁、锰硅两个期货品种持仓规模扩大趋势明显,其中锰硅日均持仓规模连续5年持续扩大。2017年~2020年(截至10月份),硅铁期货日均持仓规模总增幅约194%,锰硅期货约141%。

(二)相对持仓规模达到成熟品种水平。

为了客观分析期货品种发育程度,消除品种现货规模这一因素对期货持仓规模的影响,本文采用相对持仓规模(相对持仓规模=期货持仓量/现货年表观消费量)这一指标对期货品种进行分析。截至10月30日,硅铁、锰硅期货相对持仓规模分别达到8.4%和7.3%,达到螺纹钢、铁矿石等较为成熟期货品种水平。

(三)投机度较为适中。

期货市场常用换手率指标来描述品种的投机度(换手率=成交量/持仓量)。2017年受供给侧改革和环保限产政策等多重因素叠加影响,硅铁、锰硅现货价格波动较大,导致期货换手率一度较高,分别达到1.78%和1.88%。郑商所多次采取提高保证金、手续费的措施后,成功将硅铁、锰硅期货换手率降到较低水平。2018年,硅铁、锰硅期货年度日均换手率分别维持在1.05%和1.06%水平,2019年分别降至0.52%和0.55%。

(四)持仓结构持续优化。

近年,硅铁、锰硅期货在持仓规模扩大的同时,产业企业参与度逐步提高,法人持仓占比逐年提升。据相关机构统计,约60%的铁合金生产企业和90%的贸易企业已经灵活多样地利用铁合金期货,为企业经营保驾护航。据郑商所数据平台统计,硅铁期货近3年法人持仓占比年度月均值分别为22%、31%和54%,锰硅期货分别为34%、39%和52%,法人持仓占比逐年稳步提高。其中2019年和2020年1月~10月份,硅铁、锰硅法人持仓占比月度平均值均超过50%。

二、价格发现效果显现

铁合金期货上市后,期货、现货价格走势高度一致,价格发现功能逐步凸显。自上市至今(截至2020年10月),硅铁、锰硅期现货价格相关性分别达到0.91和0.95。另外,随着铁合金期货的发展,期货价格市场逐渐先于现货市场发现价格变化,并且对现货市场价格大幅波动起到了平抑作用。

(一)期货价格变动逐渐领先现货。

结合硅铁、锰硅期货持仓及价格走势图可以发现,在期货品种活跃之前,期货价格变动迟于现货价格,活跃之后,期货价格变动早于现货价格。

根据硅铁、锰硅期货活跃度,在时间上分别选取2017年8月24日和2016年11月16日作为硅铁、锰硅期货活跃前后的分界点。从价格走势图上可以直观地看到,活跃前,期货价格曲线拐点位于现货价格曲线拐点的右侧,说明期货价格迟于现货价格变动;活跃后,期货价格曲线拐点位于现货价格曲线拐点的左侧,说明期货价格早于现货价格变动。

用数理统计方法分析验证,同样得出该结论。具体做法为:将两个阶段每日期货价格和现货价格取对数后进行回归处理,采用格兰杰因果关系检验模型进行分析,得到如下结果:“活跃前”阶段,硅铁、锰硅现货价格显著影响(或领先)期货价格,显著性Sig值达到0.000(Sig值越接近0,检验可靠性越高,数理统计学认为小于0.01时即具有显著意义);“活跃后”阶段,期货价格显著影响(或领先)现货价格,显著性Sig值也达到了0.000。

(二)期货月度结算价领先钢厂月度招标价。

在铁合金现货市场,河北钢铁月度招标价格最具影响力。对铁合金期货月度结算价与河北钢铁月度招标价统计分析发现:期货当月价格与钢厂招标当月价格相关性较低,而与钢厂招标次月价格高度相关。具体来看,从相关机构数据终端系统记录河北钢铁招标价格数据起始时间,即2018年初至2020年10月,硅铁期货月度结算价与河北钢铁月度招标价相关系数为0.78,对期货价格进行“延后一个月”的数据处理后再次分析,相关系数提升至0.90;锰硅期货月度结算价与河北钢铁月度招标价相关系数为0.90,对期货价格进行“延后一个月”的数据处理后再次分析,相关系数提升至0.98。

三、期货价格平抑 现货价格波动

铁合金期货市场持仓结构中超过50%为法人客户所有。通常来讲,法人参与者行为更为理性。通过对近年铁合金期货价格、现货价格分析发现,铁合金期货价格年均波动幅度小于现货市场,在短期的极端行情下,期货价格波幅也小于现货价格,能够对现货市场价格剧烈起伏起到缓和作用。

(一)期货价格年度波幅小于现货价格年度波幅。

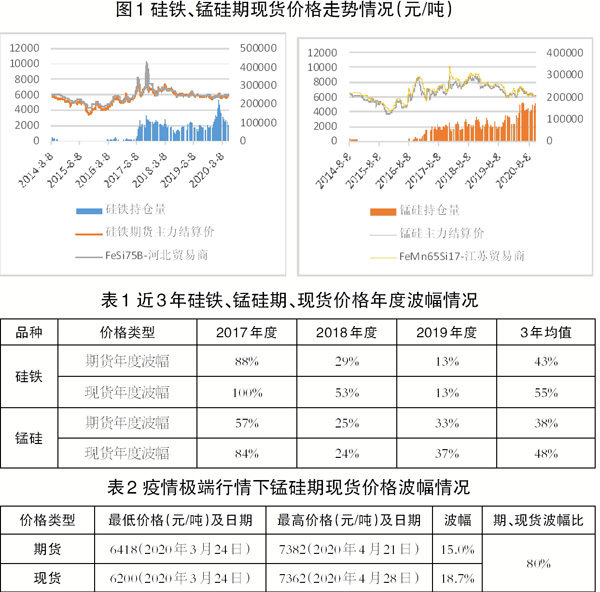

期货市场较早发现并反映价格变动趋势,提高了铁合金市场对价格调节的有效性,有效抑制现货价格波动。对近3年铁合金期现货价格进行统计分析发现,期货价格波幅总体小于现货价格波幅(波幅=(最高价-最低价)/最低价×100%)。具体来看,2017年~2019年,硅铁期货价格年均波幅为43%,现货波幅为55%,期货价格年均波幅比现货价格年均波幅小12个百分点;锰硅期货价格年均波幅为38%,现货波幅为48%,期货价格年均波幅比现货价格年均波幅小10个百分点。

(二)极端行情下,期货价格波幅小于现货价格波幅。

铁合金期货上市以来,共发生了两次极端行情。第一次是2017年底,铁合金主产区环保政策将铁合金生产企业全部关停;第二次是受新冠肺炎疫情影响,2020年3月26日,锰矿主产国南非宣布“封国”政策。通过数据分析发现,受极端因素影响,市场价格在短时间内发生剧烈波动时,期货市场往往更为理性,波动幅度较小。

对第一次极端行情统计发现,期货市场价格波幅仅为现货价格波幅的一半(硅铁52%,锰硅50%)。

对第二次极端行情统计发现,期货市场价格波幅为现货价格波幅的80%。具体数据如表2所示。

四、服务实体经济功能日益凸显

随着铁合金产业企业对期货参与度逐渐提升,其利用期货市场的方式日益灵活,铁合金期货在促进现货定价体系更加公平有效的同时,进一步发挥了服务实体经济的功能。

(一)期货价格指导企业灵活生产,促进行业健康发展。

铁合金期货通过提供公开透明的价格,及时有效地反映现货市场即将发生的价格变化预期,提高信息对称度,为产业主体决策提供了更为科学的依据,提高了市场在价格形成体系中的有效性。

2019年3月下旬,硅铁期货价格跌破了6000元/吨,结算价低至5794元/吨,折合到出厂价格,已经低于当时生产成本。中国铁合金工业协会硅铁委员会主任单位——腾达西北铁合金有限责任公司(以下简称腾达西铁)参考期货价格,做出决策:关停部分硅铁生产炉,在期货市场买入硅铁交割,以保证下游客户需求。腾达西铁的这一举动,带动了更多企业减停产,后来硅铁期货、现货价格均出现一定程度反弹。腾达西铁副董事长刘鹏飞表示,第一,腾达西铁公司一直关注期货价格,期货价格很低时,反映出了供过于求的市场预期,公司依据这个信号,调整生产,减少了企业亏损,甚至还实现了盘面盈利;第二,有了期货市场,市场信息更加透明,供求预期反映更为及时,价格变化更为灵敏,企业利用期货市场指导生产的同时,也反过来影响了供求关系,进而调控了市场价格,促进了行业健康发展;第三,期货市场提高了市场在价格形成体系中的有效性。铁合金期货上市前,价格低于成本时,为了维持下游客户合作关系,企业只能继续生产,供过于求状况加剧,直至部分企业资金链断裂被迫关停,价格持续下跌的情况才会扭转。

(二)铁合金生产企业与期货公司风险管理子公司“合作套保”,创造共赢。

铁合金企业一般为民营企业,且主要使用自有资金进行经营,在参与期货时,部分企业存在资金不足、缺乏期货专业人才的现象。而期货公司风险管理子公司(以下简称期货公司子公司)资金实力较强,专业人才储备较充分,但缺乏生产、销售等现货处理能力。铁合金企业与期货公司子公司合作,各自能发挥优势,互补短板。在铁合金行业,众多铁合金生产企业与期货公司子公司形成了战略合作关系,共同开展“合作套保”等业务。比如,硅铁生产企业青海福鑫硅业(以下简称青海福鑫)积极与期货公司子公司合作,形成“企业负责生产,期货公司子公司负责提供资金,双方共同决策”这一长期稳定的“合作套保”模式。据青海福鑫副总经理甘占奎介绍,与期货公司子公司“合作套保”规模超过了公司硅铁年产量的90%。甘占奎还表示,硅铁行业被列入高耗能行业,加上青海福鑫是民营企业,很难从银行获得贷款。有了期货公司子公司的资金和人员支持,公司现在运营得非常从容,以前时常发生的厂里有货还需要到处筹钱的日子再也不会有了。

(三)“基差点价”模式增多,提升了现货定价效率和准确度。

郑商所针对铁合金产业企业持续组织会议、调研等交流培训活动,铁合金产业企业尤其是贸易企业开始大量应用“基差点价”贸易模式。据相关机构不完全统计,2019年约有40万吨硅铁贸易以“基差点价”模式成交,约占我国硅铁表观消费量的8%和中间贸易量的20%。另外,中国铁合金现货网(一家集行业资讯和贸易于一体的铁合金公司)与郑商所、中信银行、铁合金产业企业、投资机构等市场主体对接,研发了自动化点价系统,据其CEO李海涛介绍,2019年5月该系统启动运营以来,线上“基差点价”累计成交约6万吨,成交金额超过4亿元。李海涛表示,通过“基差点价”降低了以往为贸易价格而多次协商谈判的成本,企业贸易变得更加便捷。硅铁贸易企业宁夏浩瑞森实业有限公司总经理刘黎明表示:“现在铁合金贸易企业生存环境更为艰难,生产企业和下游钢厂给中间贸易商留的空间越来越小,纯现货贸易几乎没有生意可做。还好有期货市场,我们才能寻找到机会,不至于失业。”

(四)疫情期间“大手牵小手”,央企借期货市场助力中小企业解难题。

2020年3月,受国内外新冠肺炎疫情的影响,锰硅产品库存高企,现货销售困难且回款方式以承兑汇票为主,造成部分企业现金回流困难,流动资金紧张。年产锰硅约15万吨的内蒙古佰特公司(以下简称内蒙佰特)即为其中一家。

当时河北钢铁锰硅招标价为5900元/吨(承兑,送到),锰硅期货SM2005合约在6100元/吨附近震荡。经过协商沟通,中国矿产有限公司(央企,以下简称中国矿产)与内蒙佰特合作,由内蒙佰特将3000吨货物运送至锰硅期货交割仓库,中国矿产按5700元/吨价格以现金形式全额支付货款,帮助该企业渡过了资金紧张的难关。双方同时约定:因为当时期货价格略高于现货价格,所以由中国矿产负责对此批货物利用期货市场进行套期保值,且双方对套保产生的利润(或亏损)按一定比例分配,成本按5700元/吨核算。

中国矿产结合自身对市场的研判,于2020年4月10日~22日,分4次在锰硅期货SM2005合约建仓卖出600手(折合3000吨),建仓均价7276元/吨,并持有至5月合约交割。据初步核算,此次双方利润约400万元。

中国矿产碳钢合金部业务经理周晓宁表示,受新冠肺炎疫情影响,员工出差受限,业务量下降,资金利用率较低。此次合作帮助民营企业解决了资金困难问题,巩固了客户关系,提高了央企资金利用率,实现了双赢。

《中国冶金报》(2020年12月08日 06版六版)